☰

Стоимость, вложение в дивиденды, рост, рост по разумной цене

Раскрытие:

Я работаю вместе с Дарреном Маккаммоном над его Kingdown денежного потока услуг Marketplace.

Резюме

- Alibaba Group и JD.com Inc. – быстрорастущие игроки, которые выигрывают от цифровизации и роста потребительских расходов в Китае.

- BABA и JD используют разные бизнес-модели, поэтому BABA обеспечивает значительно более высокую маржу.

- Перспективы роста у обеих компаний очень хорошие, но инвесторы должны учитывать различия в оценке между двумя компаниями.

- Ищете руку помощи на рынке? Члены Cash Flow Kingdom получают эксклюзивные идеи и рекомендации для навигации в любом климате. Учить больше “

Статья Тезис

Китайский средний класс быстро растет, что приводит к значительному росту потребительских расходов. Вдобавок к этому китайские потребители широко используют решения для электронной коммерции, что, естественно, означает, что существует очень большая и постоянно растущая рыночная возможность для компаний онлайн-покупок, таких как Alibaba Group ( BABA ) и JD.com Inc. ( JD ). В этой статье мы рассмотрим эти две компании, их сравнение, их сходства и различия, а также попытаемся выяснить, какая компания является лучшим выбором при текущих ценах.

Курс акций Alibaba

BABA – одна из крупнейших китайских технологических компаний, ее стоимость составляет 590 миллиардов долларов. Его акции выросли на трехзначные цифры с момента IPO пару лет назад, но в недавнем прошлом BABA не демонстрировала сильных результатов. Сегодняшние акции составляют 214 долларов, поэтому они упали примерно на треть по сравнению с пиком, достигнутым прошлой осенью. Это отчасти было вызвано провалом IPO Ant Financial и повышенным вниманием китайских регулирующих органов.

Однако эти факторы не повлияли отрицательно на результаты BABA. Вместо этого компания продолжала демонстрировать высокие темпы роста в последние кварталы, что указывает на то, что недавнее отставание в цене акций, вероятно, было вызвано слабыми настроениями и нежеланием в значительной степени инвестировать в китайские компании.

Основываясь на текущих прогнозах прибыли на этот год, акции BABA торгуются всего в 21 раз больше, чем в этом году. Это кажется очень недорогой оценкой, особенно если учесть, что компания все еще растет быстрыми темпами, с ростом выручки от 36% до 81% за последние четыре квартала.

Курс акций JD.com

JD, как и BABA, является компанией, акции которой за последние пару лет сильно выросли. Однако у него есть еще одно сходство со своим более крупным аналогом, поскольку в недавнем прошлом его акции также отставали. Акции JD достигли пика в феврале и упали на 33% с сегодняшнего максимума, упав со 108 до 72 долларов за пару месяцев. Как указывалось выше, растущее нежелание инвестировать в китайские акции в сочетании с некоторыми опасениями по поводу репрессивных мер со стороны регулирующих органов играют определенную роль в слабой динамике цен на акции JD.

В то же время компания достигла пика своих акций одновременно с акциями других быстрорастущих и высоко оцененных акций, таких как Tesla ( TSLA ). Таким образом, низкая динамика цен на акции в последние месяцы также может быть вызвана переходом от акций роста к акциям стоимости , а также так называемым возобновлением торговли. По текущей цене акций JD.com оценивается примерно в 110 миллиардов долларов, что составляет примерно одну пятую оценки Alibaba.

В отличие от BABA, JD не торгуется с дисконтом по сравнению с широким рынком, поскольку акции в настоящее время оцениваются в 45 раз выше прибыли на акцию в этом году с использованием текущих согласованных оценок скорректированной прибыли на акцию, которые исключают некоторые разовые статьи. Таким образом, JD торгуется с премией 100% + по сравнению с BABA, хотя следует отметить, что другие игроки электронной коммерции из разных стран, такие как Amazon ( AMZN ) в США, торгуются с аналогичной или даже более высокой оценкой. Amazon торгов на 59x в этом году ожидается ЭПС, к примеру, в то время как Южная Америка сфокусированные MercadoLibre ( MELI ) сделок на более чем 2000X ожидаемой чистой прибыли в этом году. Таким образом, JD явно дороже, чем BABA, но по сравнению с международными аналогами его оценка совсем не слишком высока.

Являются ли JD.com и Alibaba конкурентами?

JD.com Inc. и Alibaba Group работают в сфере электронной коммерции, хотя их бизнес-модели не совсем совпадают. Alibaba в первую очередь является поставщиком платформы, где сторонние продавцы предлагают свои товары, в то время как Alibaba получает плату за платформу, не занимаясь упаковкой, логистикой и т. Д. Самостоятельно. JD.com, с другой стороны, продает, как и Amazon, сами продукты, включая обработку, транспортировку, упаковку и т. Д. JD также предлагает рынок для сторонних продавцов, но это не их основной бизнес, который отличает их в некоторой степени от БАБА. JD, занимаясь логистикой, вложила значительные средства в технологии в этой области, включая использование дронов и роботов для доставки продуктов клиентам.

Обе компании, помимо операционных операций в сфере электронной коммерции, также инвестируют в широкий спектр других проектов и предприятий. Сюда входят, например, Alibaba Cloud от BABA и предприятие JD по автономным транспортным средствам.

Несмотря на то, что две компании действительно используют несколько разные бизнес-модели, они, конечно, все еще являются конкурентами. Оба обслуживают китайский потребительский рынок онлайн-покупок / электронной коммерции, и оба стремятся максимизировать долю своих платформ в долларах, которые тратятся онлайн в стране. К счастью, китайский рынок электронной коммерции велик и быстро растет , а это означает, что обе компании могут одновременно наращивать свои выручки – у обеих есть достаточно места для прибыльного роста.

В чем разница между Alibaba и JD?

Вышеупомянутый факт, что обе компании имеют несколько разные бизнес-модели, является одним из ключевых различий между ними и имеет последствия для основных принципов, с которыми работают эти компании:

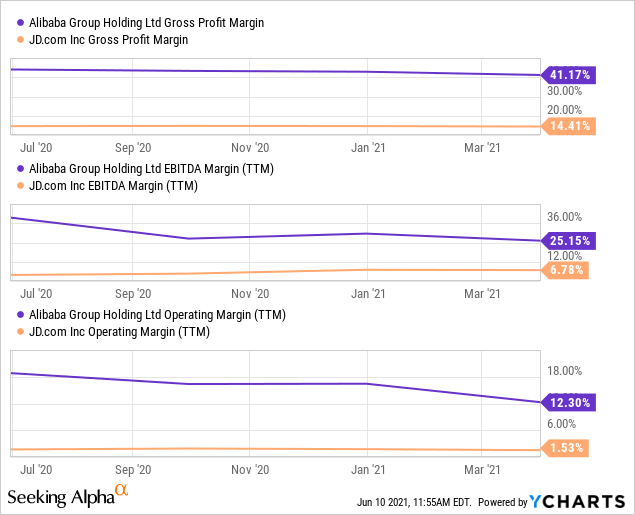

Поскольку BABA действительно работает с минимальными активами и не требует большой логистики, BABA генерирует значительно более высокую маржу, чем JD, независимо от того, смотрите ли вы на валовую маржу, маржу EBITDA или операционную маржу. Маржа JD больше похожа на маржу Amazon, то есть значительно ниже, что неудивительно – как и Amazon, JD имеет высокие расходы на упаковку, транспортировку, хранение и так далее.

Еще одна большая разница – это соответствующие размеры двух компаний. BABA, оцениваемая в 5 раз выше рыночной капитализации JD и генерирующая чистую прибыль примерно в 10 раз выше, чем у JD, является значительно более крупной компанией. Однако они не слишком сильно различаются с точки зрения получения дохода, что можно объяснить разными бизнес-моделями – JD имеет высокий доход на продукт при низкой марже, тогда как бизнес-модель BABA, ориентированная на комиссию за платформу, дает более низкие выручка на продукт с гораздо более высокой маржой.

В целом я бы оценил бизнес-модель BABA более привлекательной. В условиях экономического спада более высокая маржа BABA позволит компании легче справиться с некоторым давлением на маржу, а ее операции, основанные на гонорарах, являются экономными и действительно приводят к низким требованиям к капитальным затратам. Это, в свою очередь, позволяет BABA вкладывать много свободных денежных средств в другие бизнес-единицы, такие как подразделение облачных вычислений, в то время как BABA также очень активно участвует в слияниях и поглощениях.

Алибаба против. JD.com: какие китайские акции лучше всего покупать?

Здесь следует учитывать несколько вещей, в том числе фундаментальные факторы, рост, оценку и факторы риска. Как указывалось выше, бизнес-модель BABA позволяет улучшить фундаментальные показатели, и я считаю, что в обозримом будущем это не изменится, поскольку компании, использующие этот платформенный подход, похоже, присуща гораздо более высокая маржа.

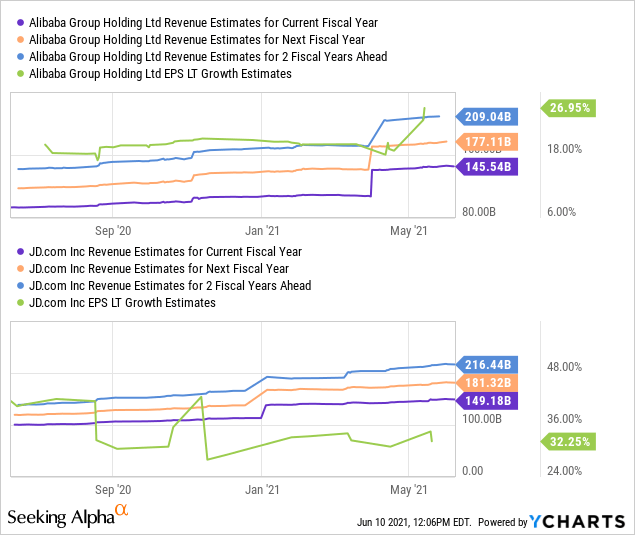

Глядя на рост, мы видим, что оба они быстро росли в последние годы, в том числе в период 2020 года, затронутого пандемией. Текущие консенсусные оценки аналитиков на ближайшие годы выглядят следующим образом:

Согласно прогнозам, выручка Alibaba вырастет на 21% в 2022 году и на 18% в 2023 году. Тем временем, по прогнозам JD.com, вырастет выручка на 21% в 2022 году и на 19% в 2023 году – это очень много. аналогичные темпы роста. Долгосрочные оценки роста прибыли на акцию также не слишком далеки друг от друга, так как BABA, как ожидается, увеличивает прибыль на акцию на 27% в год, а JD – на 32% в год.

Я считаю, что логично ожидать, что чистая прибыль JD будет расти быстрее, поскольку ее маржа имеет больший потенциал роста, а операционный левередж должен быть более выгодным для такой компании, как JD, с ее высокими фиксированными затратами. Тем не менее, перспективы роста у этих двух компаний относительно схожи. Поскольку оба работают на одном и том же рынке со своими основными направлениями бизнеса и получат выгоду от постоянного роста потребительских расходов и цифровизации, логично, что здесь нет сверхбольших расхождений.

Рассматривая факторы риска для обеих компаний, мы можем сказать, что обе сильно подвержены влиянию китайской экономики со всеми потенциальными рисками, которые это влечет за собой. Если экономический рост в Китае замедлится, это скажется на обоих. Точно так же, если регулирующие органы примут жесткие меры в отношении электронной коммерции, это коснется и того, и другого. Если на китайский рынок электронной коммерции выйдет новый сильный конкурент, обе компании могут потерять долю рынка.

Поскольку Alibaba – более крупная компания, и поскольку ее основатель Джек Ма кажется более политически уязвимым по сравнению с ключевыми руководителями JD.com, можно утверждать, что политические / нормативные риски более выражены в Alibaba по сравнению с JD.com. Лично я не считаю это очень большим фактором риска, поскольку для китайских политиков было бы нелогично причинять вред какой-либо из этих двух быстрорастущих технологических компаний.

Подводя итог этому разделу, я бы сказал, что Alibaba торгуется с огромной скидкой по сравнению с JD.com, что является здесь ключевым аргументом. Рост может быть немного лучше у JD, в то время как фундаментальные показатели немного лучше у BABA. Но эти различия бледнеют по сравнению со сверхбольшой разницей в оценках обеих компаний: BABA с 21-кратной прибылью в этом году кажется лучшим выбором, чем JD с 45-кратной прибылью в этом году.

Оценка BABA также значительно ниже, если мы посмотрим на другие показатели, такие как EV к EBITDA, которые учитывают разные уровни долга. Здесь BABA также намного дешевле, чем JD, торгуясь с 17x форвардной EBITDA (согласно YCharts), по сравнению с 30x форвардной оценкой EBITDA для его меньшего аналога.

BABA – мой фаворит среди этих двух прямо сейчас, где оценка является ключевым фактором. Если бы JD торговалась с такой же низкой оценкой, как BABA, история могла бы быть другой. Но я не думаю, что JD – лучший выбор, чем BABA, когда у него почти идентичный прогноз роста при торговле с премией 100% +. Я приветствую вас, чтобы вы поделиться своим мнением по этому вопросу и аргументацией в пользу того, что вы предпочитаете один из них другому, в разделе комментариев!

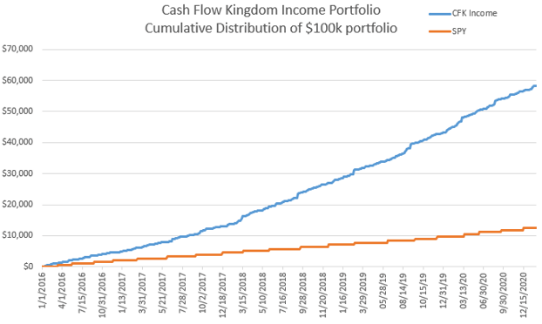

Это поток дохода, который вызывает страх?

Основная цель портфеля доходов Королевства денежных потоков – обеспечить общую доходность в диапазоне от 7% до 10%. Мы достигаем этого, комбинируя несколько разных источников дохода, чтобы сформировать привлекательный стабильный портфель выплат. Цена портфеля может колебаться, но поток доходов остается неизменным

Основная цель портфеля доходов Королевства денежных потоков – обеспечить общую доходность в диапазоне от 7% до 10%. Мы достигаем этого, комбинируя несколько разных источников дохода, чтобы сформировать привлекательный стабильный портфель выплат. Цена портфеля может колебаться, но поток доходов остается неизменным

пиши статьи за деньги

пиши статьи за деньги

:

: